У серпні і на початку вересня багато східноазійські компанії активно скуповували листову сталь з усіх можливих джерел, розраховуючи на пожвавлення регіональної та світової економіки в четвертому кварталі поточного року. Однак замість очікуваного пожвавлення настала стагнація, і придбана раніше продукція стала мертвим вантажем на складах. На думку ряду фахівців, ці запаси в регіоні настільки великі в порівнянні з реальним обсягом споживання плоского прокату, що нових закупівель, можливо, не буде до кінця року, і лише в січні ринок знову прокинеться в житті.

Найбільш переповненими виглядають у регіоні ринки Кореї та В`єтнаму. За даними корейських джерел, реальні угоди із продажу гарячекатаних рулонів в країні здійснюються за цінами близько $ 630-670 за т з металобази, тоді як відпускні ціни провідних місцевих компаній з урахуванням високого курсу місцевої валюти перевищують $ 770 за т EXW. На внутрішньому ринку В`єтнаму гарячий прокат подешевшав до менш ніж $ 570 за т, а деякі трейдери намагаються реекспортувати надлишки в сусідні країни.

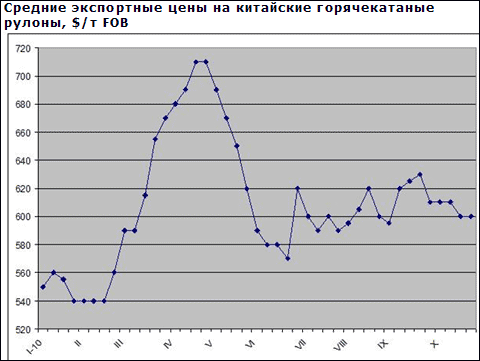

Китайський експорт плоского прокату, який досяг максимального обсягу в червні, з тих пір постійно скорочується. Котирування, щоправда, залишаються на досить високому рівні. Вартість комерційних гарячекатаних рулонів вказується китайськими експортерами в інтервалі $ 590-610 за т FOB, а товстолистова сталь пропонується до Кореї по $ 610-620 за т FOB. Проте в Індії і країнах Східної Азії китайський гарячий прокат не знаходить особливого попиту навіть при зниженні ціни до $ 600-610 за т CFR. Не можуть похвалитися значним обсягом продажів корейські і тайваньські експортери, що опустили листопадові ціни на гарячекатані рулони до $ 620-640 за т FOB. Більшість споживачів не зацікавлені в нових покупках і очікують подальшого зменшення вартості продукції.

Втім, китайські компанії в даний час не дуже зацікавлені в експорті. На внутрішньому ринку ціни вищі: так, наприклад, вартість гарячекатаних рулонів у більшості міст сходу країни стійко перевищує 4200 юанів ($ 631) за т з металобази. Та й попит в Китаї вище, ніж за його межами. Багато компаній нещодавно повідомляли про повну забезпеченості замовленнями аж до кінця року.

У той же час, між корейськими металургами останнім часом загострилася конкуренція як на внутрішньому, так і на зовнішньому ринках. Виробництво сталі в Кореї в цьому році значно зросла в порівнянні з минулим роком, у той час як споживання збільшилося в набагато меншому ступені. При цьому, всі сторони цього конфлікту не соромляться вдаватися до демпінгу. У результаті `зайвими` виявилися японські постачальники листової сталі. Жодному з провідних експортерів гарячекатаних рулонів не вдалося укласти контракти з корейськими клієнтами в секторі холодного прокату на четвертий квартал, а в жовтні поставки практично не здійснювалися. Втім, лінії холодної прокатки в Кореї в даний час працюють, в середньому, з 60-70%-ної завантаженням через брак замовлень. Зірвалися і переговори про постачання на корейські судноверфі японського товстого листа.

Як і в інших регіонах, у Східній Азії має місце перевиробництво, вірніше, `недоспоживання`. Створені до кризи потужності з виплавки сталі і виготовленні готового прокату в нинішніх умовах є надлишковими, однак не у всіх металургійних компаній вистачає духу це визнати. Та й виробничі плани на осінь поточного року складалися на зовсім інший обсяг споживання, ніж той, що опинився в реальності ...

Ціни на плоский прокат на світовому ринку останнім часом вирівнялися. Вартість гарячекатаних рулонів в Азії, на Близькому Сході, в Європі і навіть США знаходиться, приблизно, на одному рівні, трохи перевищує $ 600 за т CFR. Через це скорочуються обсяги міжрегіональної торгівлі, оскільки різниця в цінах не покриває витрат на перевезення. При цьому, ніхто не намагається форсувати продажу за допомогою зниження котирувань, розуміючи, що це марно. Ця вимушена стабільність, мабуть, триватиме до тих пір, поки споживачі не почнуть формувати запаси на майбутній рік. Статися це може і в кінці листопада - початку грудня, однак частина експертів (зокрема, з компанії World Steel Dynamics) вважають, що летаргія на ринку протриває до січня.

Віктор Тарнавський

http://www.rusmet.ru/

Ціни на плоский прокат в країнах Східної Азії повільно йдуть на пониження при низькому попиті

+380 44 237 XX XX +380 44 237 2567

Ідентифікатор: 8116